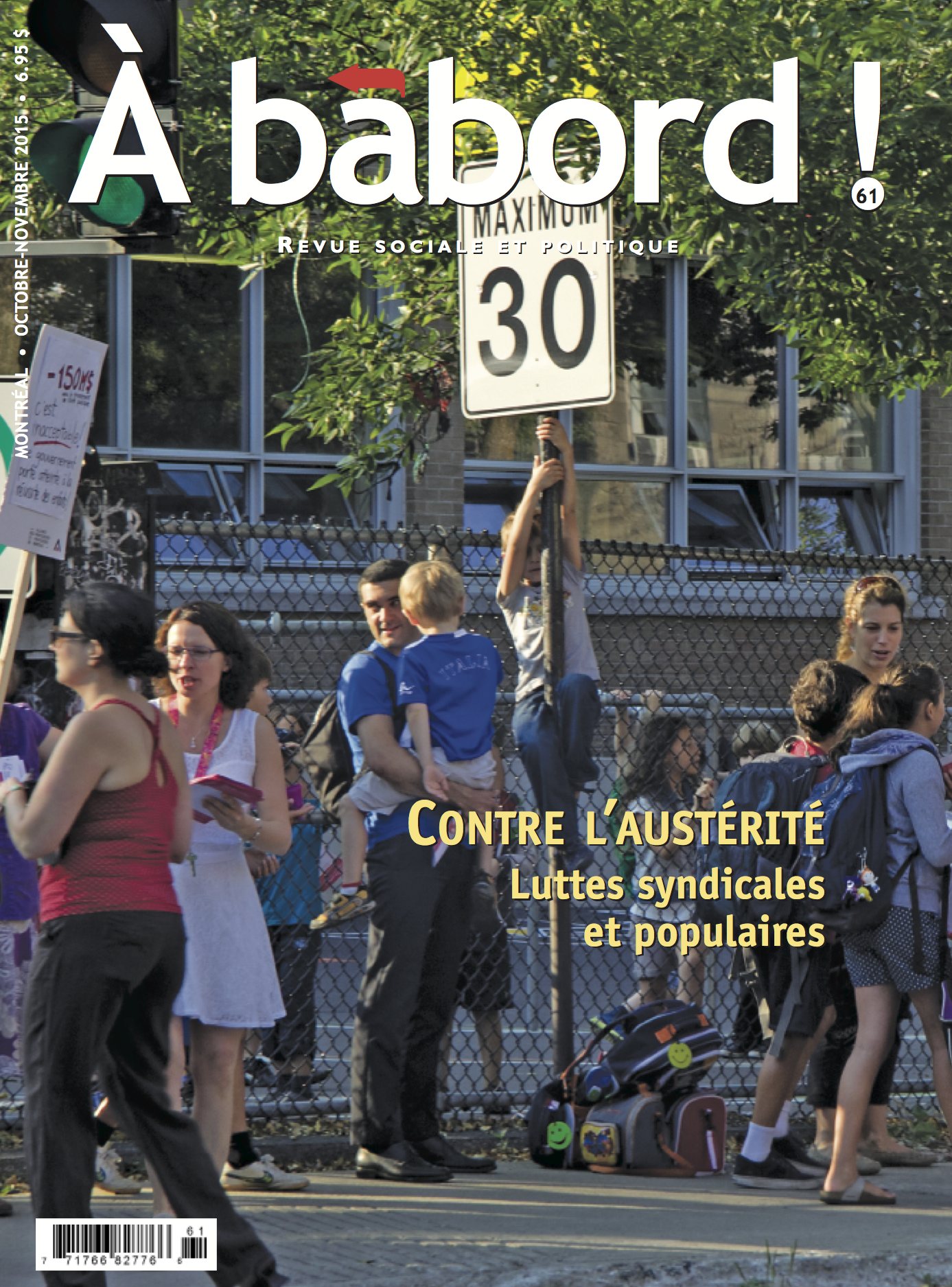

L’austérité n’est pas une fatalité !

10 milliards de solutions

Les efforts pour revenir à l’équilibre budgétaire du gouvernement Couillard sont presque essentiellement concentrés sur les dépenses publiques du gouvernement. À l’heure où nos programmes sociaux et nos services publics sont plus que jamais attaqués, il est pressant de mener une lutte pour la redistribution de la richesse. C’est ce que les mouvements sociaux font avec plus d’intensité depuis les derniers mois.

La Coalition opposée à la tarification et à la privatisation des services publics propose un ensemble de solutions fiscales pour mieux financer les services publics et les programmes sociaux, en mettant davantage à contribution les plus riches et les grandes entreprises. L’automne dernier, la Commission d’examen de la fiscalité québécoise a été l’occasion pour d’autres groupes sociaux et des économistes progressistes de mettre de l’avant des propositions similaires. Voyons quelques-unes des solutions proposées.

Augmenter la contribution des entreprises

L’effort fiscal des entreprises ne cesse de diminuer. En moins de 15 ans, l’impôt fédéral sur le revenu des entreprises est passé de 28 % à 15 %, l’un des plus bas parmi les pays développés. Le Québec peut récupérer une partie de ces points d’impôt. Ainsi, en augmentant le taux d’imposition provincial des entreprises de 11,9 % à 15 %, le Québec se comparerait aux autres provinces canadiennes, ne serait pas en situation désavantageuse par rapport aux États américains et irait chercher 1,2 milliard $ par année. Augmenter la contribution des entreprises passe aussi par une révision des privilèges fiscaux dont elles bénéficient et par un grand ménage dans les subventions accordées par l’État. Par exemple, en abolissant le crédit d’impôt pour gain en capital des entreprises, en éliminant les mesures permettant de reporter le paiement des impôts dus et en revoyant les politiques de congés fiscaux, Québec irait chercher 1,17 milliard $ par année.

Revenir à une plus grande progressivité de l’impôt sur le revenu des particuliers

Augmenter les impôts n’est pas une mesure populaire. Pourtant, l’impôt est essentiel car il permet une fiscalité progressive ; il évite aussi le dangereux glissement vers le principe d’utilisateur-payeur. Depuis 1988, le Québec est passé de 16 différents paliers d’imposition à seulement 4. Qui plus est, au fil des ans, le premier palier d’impôt a augmenté, tandis que le dernier palier a diminué. Résultat : la progressivité de l’impôt n’est pratiquement plus assumée par les hauts revenus. La Coalition soutient qu’une réelle équité fiscale passe par l’augmentation du nombre de paliers d’imposition. Celle-ci permettrait d’aller chercher plus de 1 milliard $ supplémentaire par année, sans que les gens à revenu modeste et la majeure partie de la classe moyenne ne soient pénalisés.

Revoir les dépenses fiscales ne bénéficiant qu’aux plus fortuné·e·s

Au Québec, il est possible de diminuer son revenu imposable à l’aide de multiples mesures fiscales, allant des exemptions et remboursements de taxes aux déductions, crédits et autres reports d’impôt. Ces dépenses fiscales qui ne profitent majoritairement qu’aux plus fortuné·e·s doivent être revues. L’exemption dont bénéficient les gains en capital en est un bon exemple. Lorsqu’une personne fait un gain en capital (un profit) lors de la vente d’une action, d’une obligation, d’un terrain et/ou d’un immeuble, 50 % de ce revenu n’est pas soumis à l’impôt. Pourtant, 100 % des revenus provenant d’un emploi sont imposables. Cette mesure est donc discriminatoire. Selon les calculs des économistes de la Centrale des syndicats du Québec, 57 % de tous les gains en capital ont été empochés par le 1,5 % des contribuables qui gagnent plus de 150 000 $ par année [1]. Traiter les gains en capital de la même façon que les revenus de travail rapporterait 739 millions $ annuellement.

Réinstaurer la taxe sur le capiral pour les institutions financières

La taxe sur le capital, qui visait à ce que chaque entreprise contribue minimalement aux finances publiques, a été abolie en 2011. Le gouvernement invoquait alors que la taxe pouvait nuire à l’investissement des entreprises manufacturières. Or, cet argument n’ayant aucune validité pour les entreprises financières, pourquoi les faire alors bénéficier de cet avantage ? Rappelons que ces entreprises sont les plus rentables au Québec et, du même coup, les moins imposées. Cette année, les bénéfices nets des six plus grandes banques sont encore une fois en hausse et s’élèvent à plus de 34 milliards $. La taxe sur le capital est encore appliquée pour un type d’entreprises financières, soit les compagnies d’assurances. Dans son énoncé budgétaire de décembre 2014, le gouvernement a d’ailleurs augmenté le montant de la taxe prélevée auprès de ces dernières. Il ne serait pas compliqué de remettre la mesure en vigueur pour les banques, ce qui permettrait d’aller chercher annuellement au moins 600 millions $.

En plus des mesures fiscales à proprement parler, le gouvernement peut économiser des sommes importantes ailleurs que dans les services publics et les programmes sociaux, par exemple en contrôlant le coût des médicaments qui gruge une part grandissante du budget de la santé, en cessant de recourir aux agences privées de placement dans les institutions publiques de santé, ou encore en utilisant les logiciels libres dans l’ensemble de l’appareil gouvernemental. Mises ensemble, ces mesures de contrôle des dépenses et ces solutions fiscales totalisent 10 milliards $ par année !

[1] Centrale des syndicats du Québec, « Imposer plus pleinement les gains en capital va affecter la classe moyenne », octobre 2012. Disponible en ligne : http://www.lacsq.org/.